今回は「ミネルヴィニの成長株投資法」を紹介するよ!

米国成長株投資をこれからやってみようと思う方、なかなか伸び悩んでいる方には、ぜひ読んでほしいのが、この「ミネルヴィニの成長株投資法」です。

ミネルヴィニの長年の成長株投資経験が詰め込まれた一冊です!

その中でも、彼のトレード手法からわかったトレードの心構えを、4つ詳しく紹介します。

上昇トレンドの銘柄を買う

ミネルヴィニ先生によると、トレンドに沿ったトレードがもっとも重要なポイントであり、いくら良いファンダメンタルズの銘柄を発掘しても、上昇局面中じゃなければ、買ってはいけない。

また、株価のサイクルとして、4つのステージがあります。

- 第1ステージ 底固め局面 無関心

- 第2ステージ 上昇局面 機関投資家の買い集め

- 第3ステージ 天井圏 機関投資家の売り抜け

- 第4ステージ 下落局面 投げ売り

具体的に、チャートで表現するとこのようになります。

コロナショックでテレワークを追い風に、株価が急騰したZoomのチャートです。

第2ステージで、株価が短時間で約600%上昇していることがわかります。

いかに数千銘柄から、この第2ステージ中の銘柄を発掘し、なおかつ、この上昇局面で利益を得るのかが成長株投資の醍醐味となります。

第2ステージの特徴として、以下の4点が重要となります。

- 株価は200日移動平均線を上回っている。

- 200日移動平均線の傾きが斜め上である。

- 上から50日移動平均線、150日移動平均線、200日移動平均線の順に、ねじれなく並んでいる。

- 株価が上昇する日に出来高は増え、下落する日は対照的に減る。

他のステージももちろん重要ですが、まず第2ステージを素早く特定でき、なおかつ、適切なエントリーポイントを絞り込むようにできたほうが、成功への第一歩とも言えます。

優れたファンダメンタルズの銘柄を買う

第2ステージ進行中の銘柄は、これから大きく上昇するポテンシャルはあるが、限られた資金でどの銘柄を買うかは、ファンダメンタルズ(業績)で絞り込む必要があります。

「ファンダメンタルズ(業績)」て聞くと、時間かけて企業分析しないといけないとか、売上高や利益率、EPSなど様々な項目の数字をどのように見たらいいのかがわからないとか、多くの方が抵抗感持っていると思います。

残念ながら、ファンダメンタルズはさっぱりやわ!

ミネルヴィニ先生は、以下の指標を重要視しています。

- 当四半期のEPSが前年同期比で大きな伸びを示していること。

- 過去2四半期続けて、EPSの増加率が20%以上であること。

- 過去2四半期続けて、売上高の増加率がプラスであること。

要するに、連続増収増益の銘柄を探し、さらに、増収増益のペースが上がっている銘柄に絞ることです。

他にも、年間EPSの増加率や過去水準のEPSを超えるかどうかなど、細かく企業分析しています。

ただし、優れたファンダメンタルズの銘柄を買っただけで、必ずしも利益を得られるとは限らない。

増収増益の決算発表後、暴落するケースも多々あります。

そこで、適切なタイミングでエントリーするのが重要となってきます。

適切なタイミングで、適切なエントリーポイントで買う

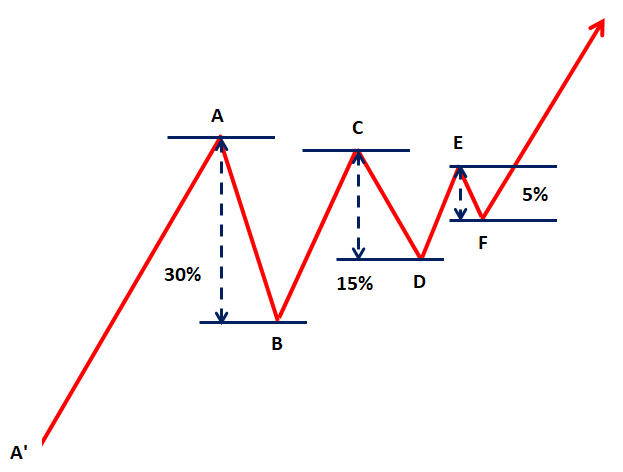

株価は一直線で上昇しません、必ず波をうって、上下しながら上昇します。波の頂点でエントリーすると、すぐ損切されるか、もしくは非常に大きいドローダウンに遭うリスクがあります。

そこで、ミネルヴィニ先生が提案したのが、ボラティリティ低下パターン、通称VCPという考え方です。

要するに、値動きが激しい時に買うのではなく、値動きが落ち着き、出来高も減少した際、再度出来高が伴うブレイクアウト時に買うとのことです。

TSLAを例でいうと、2020年9月までの上昇が一旦落ち着き、相場が持ち合い状態に入ります。

すると、ボラティリティが最初の34%から4%まで減り、出来高も平均以下まで下がっていることがわかります。

その後、平均出来高以上の出来高で、4%まで減ったボラティリティのピボットラインをブレイクアウトして上昇。次の日は更なる出来高を伴い新高値付近まで上昇。その後、新高値を更新し、上昇局面再開となります。

従って、理想なエントリータイミングは、4%のボラティリティの上限を突破した際に買うことです。

これはあくまでも一例に過ぎず、きれいなVCPパターンとも言えません。「ミネルヴィニの成長株投資法」には、ミネルヴィニ先生が様々なVCPパターンのチャートを収録しているので、ぜひご覧ください。

リスク管理を行う

さて、ここまでくると、もう買いたくてうずうずしてると思いますw

ここで調子乗って、オールインすると、破産するので、きちんとリスク管理を行う必要があります。

リスク管理を行う上で重要なのは、リスクの上限を総資金の最大何パーセントまでにするかです。

ミネルヴィニ先生は、平均一回のトレードにつき、総資金の0.75%-1.25%のリスクをとるそうです。

例えば、総資金の20%のポジションを取り、買値の6%下に損切を置けば、そのトレードは総資金の1.2%のリスクをとっていることになります。

このように、ポジションサイズ、損切幅を微調整し、トータルリスクをコントロールすることです。

後は、決めた損切ラインで、スパッと損切するだけです!

損切はこわいけど、相場で生き残るためにスパッと損切しましょう!

最後に

いかがでしたか?なんとなくトレード原則4か条をご理解いただいたでしょうか?

内容はシンプルそうだが、意外と奥深く、いざ実行しようとすると忘れがちです。

私もまだ絶賛成長株投資法を攻略中なので、これから一緒に頑張りましょう!

ミネルヴィニ先生の著書に興味ある方は、ぜひ読んでみてください!

コメント